Công văn của Tổng cục Thuế gửi các cục thuế tỉnh thành triển khai thực hiện công tác quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh năm 2022 đề cập như sau:

Theo đó, hộ kinh doanh, cá nhân (gọi tắt HKD) có nghĩa vụ nộp lệ phí môn bài (LPMB), trừ HKD có mức doanh thu dưới 100 triệu đồng/năm trở xuống; HKD không thường xuyên và không có địa điểm kinh doanh cố định sản xuất muối, nuôi trồng, đánh bắt thủy, hải sản và dịch vụ hậu cần nghề cá; HKD lần đầu ra hoạt động sản suất kinh doanh được miễn LPMB trong năm đầu hoạt động.

Hộ kinh doanh có doanh thu dưới 100 triệu đồng/năm được miễn lệ phí môn bài

Như vậy có thể tóm gọn rằng có 3 nhóm hộ kinh doanh nêu trên là được miễn lệ phí môn bài. Còn lại thì đóng lệ phí môn bài theo các mức qui định:

Mức LPMB được áp dụng như sau: doanh thu trên 500 triệu đồng/năm là 1 triệu đồng; doanh thu từ 300 - 500 triệu đồng/năm là 500.000 đồng và doanh thu từ 100 - 300 triệu đồng/năm là 300.000 đồng. Cơ quan thuế căn cứ hồ sơ khai thuế, cơ sở dữ liệu quản lý thuế để xác định tổng doanh thu năm 2021 từ các nguồn kinh doanh (không bao gồm cho thuê tài sản) làm căn cứ tính LPMB phải nộp của năm 2022. Đối với hoạt động cho thuê tài sản, doanh thu làm căn cứ xác định mức LPMB phải nộp năm 2022 là tổng doanh thu từ các hợp đồng cho thuê tài sản của năm 2022 (không bao gồm từ nguồn kinh doanh khác).

Đối với HKD đã giải thể, tạm ngừng kinh doanh sau đó ra kinh doanh trở lại, nếu ra kinh doanh trong 6 tháng đầu năm thì nộp theo mức LPMB cả năm, còn nếu ra kinh doanh trong 6 tháng cuối năm thì nộp 50% mức lệ phí cả năm. Thời gian nộp LPMB đối với hộ ổn định từ đầu năm, chậm nhất ngày 30.1.2022. Đối với hộ đã giải thể, tạm ngừng sản xuất, kinh doanh sau đó ra kinh doanh trở lại thì thời hạn nộp LPMB chậm nhất là ngày 30.7.2022 (nếu ra kinh doanh trong 6 tháng đầu năm) hoặc chậm nhất là ngày 30.1.2023 (nếu ra kinh doanh trong 6 tháng cuối năm).

Ngoài ra, đối với HKD đáp ứng đủ điều kiện là hộ kê khai thì chi cục thuế phân công cán bộ chủ động hướng dẫn HKD chuyển đổi sang phương pháp kê khai, thực hiện đăng ký sử dụng hóa đơn điện tử để có thể áp dụng từ ngày 1.1.2022 (đối với 6 tỉnh thành triển khai hóa đơn điện tử giai đoạn 1) hoặc dự kiến áp dụng từ 1.4.2022 (đối với HKD của 57 tỉnh thành còn lại).

Căn cứ theo Thông tư 40/2021 của Bộ Tài chính, hộ khoán thuế không phải thực hiện chế độ kế toán. Hộ khoán nếu cần hóa đơn giao cho khách hàng thì sử dụng hóa đơn do cơ quan thuế cấp từng lần phát sinh và lưu trữ, xuất trình cho cơ quan thuế các hóa đơn, chứng từ… Hộ khoán khai thuế, nộp thuế riêng đối với doanh thu phát sinh trên hóa đơn đó. Thuế suất áp dụng theo từng lĩnh vực, ngành nghề theo hướng dẫn tại phụ lục I ban hành kèm theo Thông tư 40/2021 từ 1,5 - 7%.

Theo tinnhanh247.net

Related news

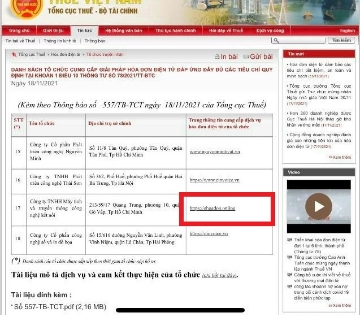

eHoaDon Online là giải pháp hóa đơn điện tử trong danh sách đầu tiên được Tổng Cục Thuế khuyến nghị sử dụng

eHoaDon Online là một trong những đơn vị đầu tiên được Tổng Cục Thuế thẩm định và phê duyệt là TỔ CHỨC CUNG CẤP GIẢI PHÁP HÓA ĐƠN ĐIỆN TỬ ĐÁP ỨNG ĐẦY ĐỦ CÁC TIÊU CHÍ QUY ĐỊNH THEO THÔNG TƯ SỐ 78/2021/TT-BTC

eHoaDon Online là giải pháp hóa đơn điện tử được yêu thích nhất

eHoaDon Online đã vượt qua 6 đối thủ để trở thành nền tảng cho giải pháp hóa đơn điện tử được yêu thích nhất trong chương trình Sản phẩm tiêu biểu lần 1 năm 2021.

Hoá đơn điện tử đối với hộ, cá nhân kinh doanh sẽ có đặc thù

Nếu hộ khoán có nhu cầu sử dụng hoá đơn điện tử thường xuyên, cơ quan thuế sẽ hướng dẫn chuyển đổi sang hình thức nộp thuế theo phương pháp kê khai và đăng ký sử dụng hoá đơn điện tử theo quy định.

Hướng dẫn áp dụng hóa đơn điện tử với hộ, cá nhân kinh doanh

Thông tư 78/2021/TT-BTC hướng dẫn thực hiện một số điều của Luật Quản lý thuế, Nghị định 123/2020/NĐ-CP quy định về hóa đơn, chứng từ.